Zastanawiając się nad refinansowaniem kredytu hipotecznego, czyli nad tym jak przenieść kredyt hipoteczny do innego banku, warto przyjrzeć się temu jak historycznie kształtowały się oferty kredytowe na przestrzeni lat. Polski rynek kredytów hipotecznych ma już ponad 20 lat. W tym czasie obserwowaliśmy rozwój oferty bankowej i pojawianie się różnych produktów kredytowych ze zróżnicowanymi warunkami kredytowania. Aby porównać kredyty zaciągane w różnym czasie należy uwzględnić, że oparte one mogą być o różne parametry kredytowe. Stąd przy naszej ocenie porównawczej bardzo ważny będzie czas w którym zaciągany był kredyt, czyli to kiedy i na jakich dokładnie warunkach zawarliśmy umowę kredytową.

Zapraszam do lektury trzeciego wpisu z cyklu o refinansowaniu kredytu hipotecznego, Karol Potocki, ekspert kredytowy.

Najlepsze oferty kredytowe – polski rynek kredytów historycznie

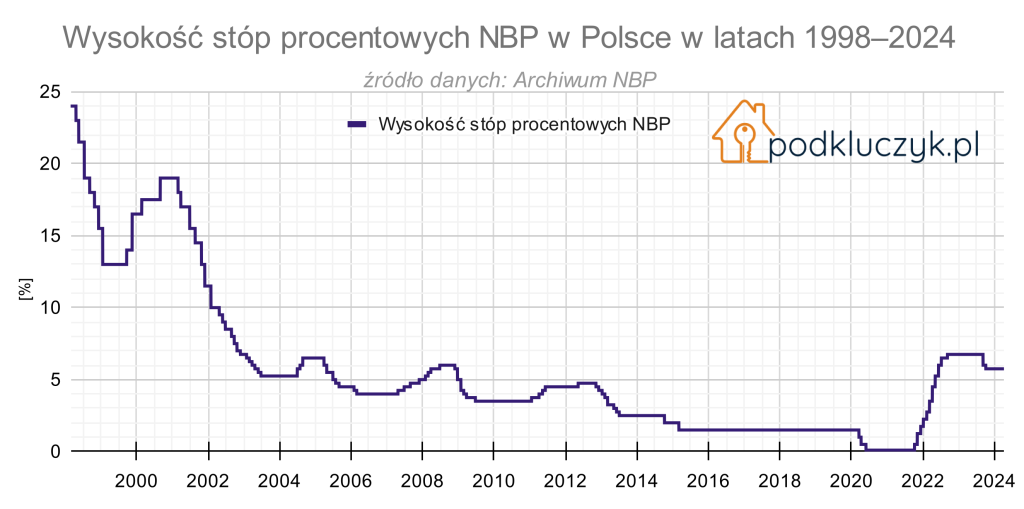

Czy najlepszą ofertę kredytową dostaniemy zawsze gdy oprocentowanie banku centralnego (stopa referencyjna NBP) jest najniższe? Musimy zdawać sobie sprawę z tego, że sam czas zawarcia umowy kredytowej nie determinuje tego, czy otrzymaliśmy dobrą ofertę kredytową. Nawet w czasach w których mieliśmy lepsze warunki kredytowania na rynku (czyli niskie stopy procentowe NBP) mogliśmy otrzymać obiektywnie słabą ofertę kredytową, która po latach będzie dalej relatywnie droga na rynku w którym aktualnie są gorsze warunki kredytowania (czyli wysokie stopy procentowe).

Musimy sobie też zdawać sprawę z historii oprocentowania na rynku kredytów w Polsce. Polski rynek kredytów hipotecznych na początku swojego działania generował oferty kredytów z bardzo wysokim oprocentowaniem. Paradoksalnie jednak wiele z tych produktów rozpatrywanych na obecne czasy miałyby niespotykanie niskie oprocentowanie. W początkach rynku kredytowego w Polsce mieliśmy do czynienia z bardzo niskimi marżami – nieprzekraczającymi często 0,5%. Pomimo oprocentowania ponad 20% wtedy, dzisiaj ten kredyt realnie ocenilibyśmy jako korzystny. Aktualne marże są bowiem znacznie wyższe.

W dalszych latach (w szczególności po 2001 roku) mieliśmy stopniowo spadające oprocentowanie na rynku kredytowym, za czym niestety podążyły minimalnie rosnące marże, a co najgorsze coraz droższe nieruchomości.

To czy oferta kredytowa jest dobra nie zależy wyłącznie od wysokości stóp procentowych NBP.

Marże banków rosną z roku na rok

Z roku na rok długoterminowa tendencja pokazuje, że marże banków istotnie się zwiększyły, przy czym oprocentowanie niekoniecznie spadało. Skokowo rosnące stopy procentowe NBP w ostatnich dwóch latach sprawiły, że oprocentowanie kredytów eksplodowało i utrzymuje się na wysokim poziomie, ale marże banków niestety nie spadły. Aktualnie notujemy jedne z najwyższych marż kredytowych w historii, stąd bardzo często posiadana oferta kredytu na oprocentowaniu zmiennym, może nie być atrakcyjna. Tutaj należy bacznie porównywać wskaźniki referencyjne (WIBOR i WIRON), żeby rzetelnie dokonać porównania. Warto też przy analizie ofert uwzględnić wzrost wartości nieruchomości. Może się okazać, że wyższa wartość nieruchomości po czasie, czyli wyższa wartość zabezpieczenia nowego kredytu, wpływa na atrakcyjność nowej oferty, w której uzyskamy niższą marżę.

Oprocentowanie okresowo stałe czy zmienne?

Nowym zjawiskiem przy porównaniu ofert starego i nowego kredytu jest sytuacja, gdy mamy oprocentowanie okresowo stałe. Tutaj może dochodzić do sytuacji, w której bardziej istotne niż marża będzie to ile aktualnie płacimy odsetek przez kolejnych 5 lat oraz to ile zdaniem rynku w tym okresie „przepłacamy”. W tym przypadku do rozpatrzenia są dodatkowe scenariusze, bowiem oprocentowanie naszego kredytu w okresie 5 lat nie ulegnie zmianie jeżeli nie przejdziemy do innego banku.

Kredyty z oprocentowaniem okresowo stałym są dostępne od zaledwie kilku lat i są dosyć świeżym produktem. Pojawienie się na rynku kredytów z okresowo stałym oprocentowaniem poprzedziły dynamiczne wzrosty stóp procentowych NBP. Na rynku mogą zatem znaleźć się klienci z oprocentowaniem okresowo stałym około 3%, dla których nie ma lepszej oferty na rynku, jak i Ci z oprocentowaniem około 10%, którzy aneksowali umowy w panice w połowie 2023 roku, po dynamicznych podwyżkach stóp procentowych.

W ocenie potencjalnej decyzji o refinansowaniu kredytu hipotecznego istotne będą przewidywania dotyczące stóp procentowych NBP. One kształtują potencjalną ofertę banków i im niższe będą wskaźniki referencyjne banków, oparte na spodziewanych obniżkach stóp procentowych w okresie kolejnych kilku lat, tym niższe będzie oferowane oprocentowanie.

Różnice między oprocentowaniem okresowo stałym i zmiennym

Interesującym zabiegiem banków jest różnica w wysokości oferowanego oprocentowania okresowo stałego oraz zmiennego w tym samym czasie. W ciągu kilku lat można było zaobserwować zależność: jeżeli rynek zakłada spadek stóp procentowych w okresie najbliższych 5 lat, to oferta z oprocentowaniem okresowo stałym będzie niższa niż aktualne oprocentowanie zmienne. Taką sytuację możemy zaobserwować dzisiaj (drugi kwartał 2024 roku). Obecnie typowe oprocentowanie okresowo stałe wynosi 7,29% z kolei oprocentowanie zmienne około 7,74%. Daje to aż 0,45pp różnicy na korzyść oprocentowania okresowo stałego, a na rynku znajdzie się i bank, w którym mamy różnicę nawet 0,96pp.

Co kiedy rynek nie oczekuje spadku stóp procentowych

Jeżeli z kolei rynek nie zakłada dużych zmian stóp procentowych, to będzie odwrotnie. Na przykład we wrześniu 2021 można było uzyskać oprocentowanie zmienne 2,22%, podczas gdy podpisując aneks o przejściu na oprocentowanie okresowo stałe można było uzyskać oprocentowanie 3,52%. Jak widać zarówno zmiany oprocentowania, jak i różnica w ofertach banku jest bardzo dynamiczna, co stwarza różne warunki na rynku. W całej historii rynku kredytowego w Polsce można zaobserwować jak zmiany w oprocentowaniu (oraz oczywiście inne czynniki gospodarcze) wpływają ostatecznie na to ile pieniędzy oddamy do banku. Rynek kredytowy z roku na rok się zmienia. Zmieniają się również trendy w produktach oraz to co warunkuje opłacalność. Aktualnie najmocniej zwraca się uwagę na marże i oprocentowanie, ale nie oznacza, to że w przyszłości nie będzie więcej zmiennych warunkujących opłacalność refinansowania w czasie.

Jeżeli chcesz bezpłatnie porównać swój stary kredyt z aktualnymi ofertami kredytów hipotecznych z pomocą Karola od Kredytów, zgłoś się do mnie korzystając z tego linku.